Belum lama ini pemerintah melalui Peraturan Pemerintah Nomor 58 Tahun 2023 memberlakukan TER atau Tarif Efektif Rata-Rata untuk pajak penghasilan (Pph 21).

TER PPh 21 sudah mulai berlaku mulai 1 Januari 2024, Direktorat Jenderal Pajak sendiri menyatakan bahwa tujuan dari terbitnya aturan ini adalah untuk pelaporan pajak bagi karyawan, HRD, maupun pemilik usaha.

Untuk itu, Anda perlu memahami konsep TER PPh 21 demi memastikan kepatuhan perusahaan Anda terhadap kewajiban perpajakan dan mengoptimalkan pelaporan pajak.

Apa Itu TER PPh 21?

TER PPh 21 adalah salah satu metode pemotongan pajak penghasilan, PPh pasal 21. TER PPh 21 sendiri merupakan singkatan dari tarif efektif pemotongan PPh Pasal 21 yang terdiri dari dua kategori yaitu tarif efektif bulanan dan tarif efektif harian.

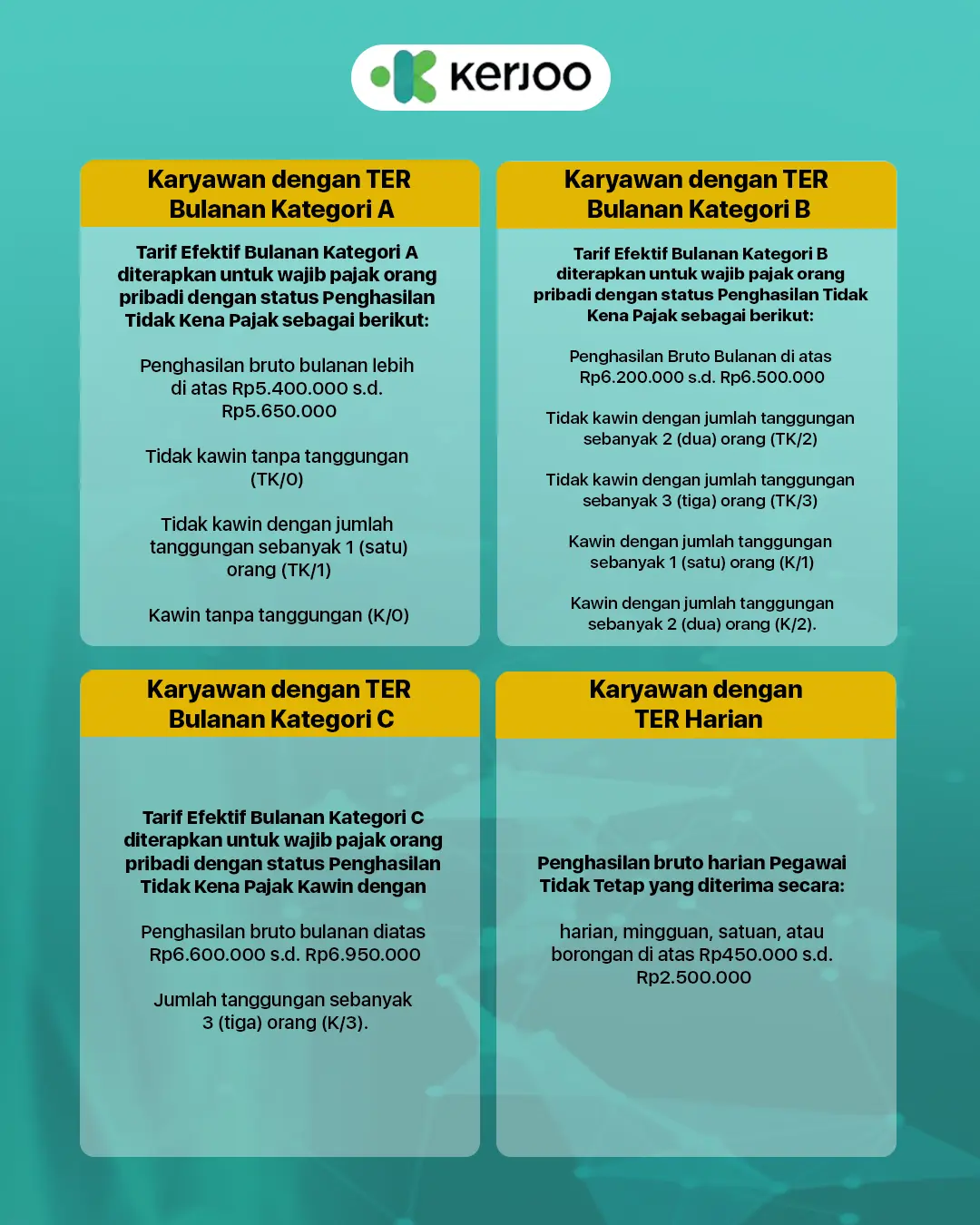

Ada dua jenis TER PPh 21, pertama adalah tarif efektif bulanan yang dikategorikan berdasarkan besaran PTKP (Penghasilan Tidak Kena Pajak) sesuai status perkawinan dan jumlah tanggungan pada awal tahun pajak. TER Bulanan terbagi jadi 3, yaitu Kategori A, Kategori B, dan Kategori C.

Kedua adalah TER PPh 21 harian yang ditetapkan untuk pegawai tidak tetap dan perhitungannya berdasarkan penghasilan bruto harian.

Status ini mempengaruhi perhitungan pajak dan potongan yang diterapkan oleh perusahaan.

Bagaimana Cara Mengetahui Status Ter PPh 21?

Ada beberapa cara untuk mengetahui status TER PPh 21 karyawan, langkah pertama adalah membandingkannya dengan batas PTKP (Penghasilan Tidak Kena Pajak) yang berlaku.

Anda dapat menggunakan dokumen seperti slip gaji, NPWP, dan laporan pajak tahunan untuk verifikasi.

Perusahaan memiliki peran penting dalam menentukan status TER PPh 21 karyawan dengan memeriksa kelengkapan dokumen dan mengkalkulasi penghasilan kena pajak sesuai aturan sebagai berikut.

Kewajiban dan Hak Ter PPh 21

Sebagai TER PPh 21, terdapat kewajiban dan hak seperti hak mengajukan restitusi pajak jika terjadi kelebihan pembayaran sebagai berikut.

- Pihak TER PPh 21 berhak mendapatkan bukti potong PPh Pasal 21 dan termasuk pemotongan pajak yang dikenakan tarif 0% sekalipun.

- Pihak TER PPh 21 berhak menerima kelebihan pemotongan pajak selambat-lambatnya akhir bulan berikutnya setelah masa pajak terakhir, kecuali PPh Pasal 21 yang ditanggung pemerintah.

- Pihak TER PPh 21 wajib melaporkan seluruh penghasilan yang telah diterima atau diperoleh dalam SPT Tahunan PPh wajib pajak orang pribadi.

Apabila TER PPh 21 tidak memenuhi kewajiban ini, maka dapat mengakibatkan sanksi administrasi, seperti denda atau bunga atas keterlambatan pembayaran pajak.

Tips dan Strategi untuk TER PPh 21

Untuk memaksimalkan TER PPh 21 dapat memanfaatkan berbagai pengurangan pajak yang diizinkan, seperti:

Biaya Jabatan

TER PPh 21 berhak mendapatkan pengurangan pajak dari biaya jabatan yang besarnya ditetapkan sebesar 5% (lima persen) dari penghasilan bruto, paling banyak Rp6.000.000,00 (enam juta rupiah) setahun atau paling banyak Rp500.000,00 (lima ratus ribu rupiah) sebulan.

Iuran Pensiun Hari Tua

TER PPh 21 juga berhak mendapat pengurangan pajak dari program pensiun dan hari tua karyawan yang dibayar melalui perusahaan kepada:

- dana pensiun yang pendiriannya disahkan oleh Menteri atau telah mendapatkan izin dari Otoritas Jasa Keuangan;

- badan penyelenggara jaminan sosial ketenagakerjaan; dan

- badan penyelenggara tunjangan hari tua yang pendiriannya sesuai dengan ketentuan peraturan perundang-undangan.

Zakat atau Sumbangan Keagamaan

TER PPh 21 membayarkan zakat atau sumbangan keagamaan melalui perusahaan dan diberikan kepada badan amil zakat, lembaga amil zakat, dan lembaga keagamaan yang dibentuk atau disahkan oleh pemerintah

Oleh karena itu, TER PPh 21 wajib menyimpan bukti potong PPh 21 dengan rapi sebagai bukti saat melakukan pelaporan pajak agar tidak terkena sanksi pajak yang berlaku.

Kesimpulan

Memahami status TER PPh 21 sangat penting bagi karyawan, HRD, maupun pemilik usaha. Selain menghindari sanksi pajak, Anda dapat melakukan pengelolaan keuangan yang baik disamping memastikan kepatuhan aturan perpajakan.

Apabila Ada masih memiliki pertanyaan terkait status atau kewajiban sebagai TER PPh 21, disarankan untuk berkonsultasi dengan ahli pajak. Dengan begitu, Anda dapat merencanakan keuangan lebih baik dan menghindari sanksi yang tidak diinginkan.

FAQ: Pertanyaan yang Sering Diajukan

Apa saja kriteria yang membuat seseorang dianggap sebagai ter PPh 21?

Seseorang dianggap TER PPh 21 jika memiliki penghasilan kena pajak yang melebihi PTKP (Penghasilan Tidak Kena Pajak) dan memiliki NPWP.

Bagaimana cara menghitung PPh 21 untuk TER PPh 21?

Perhitungan PPh 21 dilakukan dengan mengurangi penghasilan bruto dengan biaya-biaya yang diizinkan, kemudian mengalikan hasilnya dengan tarif PPh 21 yang berlaku.

Apa saja bukti potong yang harus disimpan oleh TER PPh 21?

Bukti potong PPh 21, slip gaji, dan dokumen terkait lainnya perlu disimpan sebagai bukti pembayaran pajak.

Bagaimana cara melaporkan dan membayar PPh 21 secara online?

Pelaporan dan pembayaran dapat dilakukan melalui situs DJP Online menggunakan e-Filing atau e-Bupot.

Apa saja sanksi yang mungkin dikenakan pada TER PPh 21 yang tidak patuh?

Sanksi bisa berupa denda administrasi, bunga keterlambatan, atau bahkan pemeriksaan pajak oleh otoritas terkait.

Dengan pemahaman yang tepat, Anda dapat mengelola kewajiban perpajakan dengan lebih baik dan menghindari potensi sanksi. Jangan ragu untuk memanfaatkan layanan konsultan pajak untuk konsultasi lebih lanjut.